En cas de succession, les droits de succession doivent être payés sur la partie imposable de la succession. Combien les valent-ils entre époux, partenaires du Pacs ? Quelles exceptions et déductions sont possibles ? Comment est calculé cet impôt ?

Droits de succession en France

En France, les biens transmis après décès sont soumis aux droits de succession.

Chaque héritier doit payer un impôt calculé en fonction de sa part de succession. Ainsi, le calcul des droits de succession s'effectue à l'aide de barèmes caractéristiques de plusieurs catégories d'héritiers. Il existe cependant des déductions et avantages fiscaux prévus par la loi pour les conjoints et les membres de la famille du défunt.

Quand et où payer les droits de succession ?

Payer les droits de succession : qui et à qui ?

Le paiement de l'impôt sur les biens hérités doit, en principe, être effectué immédiatement (en espèces) sous forme d'un montant forfaitaire, au moment du dépôt d'une déclaration de droit successoral auprès de l'administration fiscale du lieu de résidence du défunt. Ça peut être:

- ou le centre d'enregistrement des finances publiques SIE (Service des impôts des entreprises),

- ou service d'enregistrement départemental dans les grandes villes (Paris, Lyon, Bordeaux, Rennes, Grasse et Nice pour les Alpes-Maritimes),

- ou le service du cadastre et de l'immatriculation dans certains départements (Dunkerque et Valenciennes pour le département du Nord, Montpellier et Béziers pour l'Hérault, Draguignan et Toulon pour le Var, Laon dans l'Aisne, Digne-les-Bains pour les Alpes-Haute-Provence, Gap pour les Hautes-Alpes, Toulouse pour la Haute-Garonne, etc.),

- ou Inland Revenue for Non-Resident Individuals (SIP NR) si le défunt résidait à l’étranger.

Tout héritier, ainsi que le donataire, c'est-à-dire le bénéficiaire de la donation ou le légataire (d'un legs), doivent remplir une demande de succession après le décès du défunt. C'est un devoir, sauf dans quelques cas particuliers. Il s'agit d'un document soumis au fisc, qui résume la composition de la succession (biens, dettes), ainsi que les donations faites avant le décès.

L'actif net (après déduction des dettes éventuelles) de la succession détermine les droits qui doivent être payés par chaque héritier.

Il existe deux cas de dérogation à l’obligation de remplir une déclaration successorale :

- Les héritiers en ligne directe (enfants), le conjoint survivant ou le pacsé sont dispensés de l'obligation de remplir une déclaration successorale lorsque le total du patrimoine (actif sans déduction des dettes, passif) est inférieur à 50 000 €, à condition qu'ils n'aient pas reçu un don ou un cadeau (somme d'argent, bijoux, voiture), non déclaré par le défunt.

- Pour tout autre bénéficiaire de la succession, si le patrimoine brut de l'immeuble est inférieur à 3 000 euros, la déclaration de succession n'est pas complétée.

Le formulaire 2705 (Cerfa 11277*08), comme le formulaire 2705-C, 2705-A (pour les contrats d'assurance-vie) ou 2709 (pour l'immobilier), peut être complété et signé par un seul héritier. Il doit le présenter au Centre des Finances Publiques du lieu de résidence du défunt ou au Service des Impôts des Personnes Physiques Non-Résidentes si le défunt résidait à l'étranger.

Délai de paiement et de dépôt de la déclaration de succession

L'héritier dispose d'un délai de 6 mois pour demander une succession après le décès s'il est survenu en France métropolitaine, ou d'un an dans le cas contraire. Toutefois, certaines situations, comme l'absence d'héritier, la découverte d'un testament après décès, une succession contestée, ou encore la méconnaissance de l'identité d'un ou plusieurs héritiers à la date du décès, peuvent modifier ce délai.

Attention : toute demande tardive de succession entraîne une pénalité. En cas de retard, des intérêts de 0,20% sont appliqués chaque mois à compter de la fin de la période, plus 10% si le dépôt est déterminé avec plus de 6 mois de retard, voire 40% si la situation n'est pas résolue après notification officielle du fisc.

Montant des droits de succession

Le calcul des droits de succession est inévitable : tout bénéficiaire d'une succession est tenu de remplir une déclaration avec paiement des droits lors de son dépôt au bureau des impôts chargé de l'immatriculation.

Droits de succession : le calcul en quelques étapes

- Déterminer le patrimoine immobilier net

Pour pouvoir calculer les droits de succession, vous devez d’abord déterminer le montant sur lequel l’impôt doit s’appliquer. Il s'agit d'établir le montant du patrimoine net imposable du défunt, qui est ensuite distribué aux héritiers. C'est sur cette part nette que le fisc détermine le montant des droits à payer. Calcul de l'actif net imposable = actif – passif.

Composition des actifs: les biens meubles (voiture, bijoux, meubles, espèces, lingots et pièces en métaux précieux, comptes bancaires, livrets, actions, etc.) et les biens immobiliers (maison, appartement, terrain, forêts, etc.). Certains articles font l'objet d'une exonération partielle ou totale.

Composition des obligations: Dettes déduites du patrimoine (frais médicaux impayés, frais d'obsèques, certains impôts comme l'impôt sur le revenu ou les taxes locales, etc.)

Attention! Une donation avant décès faite par le défunt à un ou plusieurs héritiers doit être incluse dans la succession aux fins de l'impôt sur les successions si elle a été faite il y a moins de 15 ans. - Déterminez votre part imposable en fonction de votre lien de parenté

A défaut de testament, la succession est répartie selon la procédure fixée par la loi. En fonction de votre lien de parenté avec le défunt, vous pourrez peut-être bénéficier d'une déduction qui réduit votre assiette fiscale en matière de droits de succession. Le principe est le suivant : plus le lien est étroit, plus la déduction est importante. - Appliquer le barème de calcul des commissions

Une fois que vous connaissez votre part imposable, vous devez appliquer le barème des droits de succession. Cette échelle est progressive.

Calculateur de droits de succession

Pour faciliter le calcul des droits de succession, vous pouvez utiliser un simulateur.

Depuis le printemps 2017, il y a simulateur officiel, qui permet de calculer librement et anonymement les droits de succession en cas de décès d'un proche. Utiliser ce calculateur nécessite la connaissance de plusieurs éléments :

Depuis le printemps 2017, il y a simulateur officiel, qui permet de calculer librement et anonymement les droits de succession en cas de décès d'un proche. Utiliser ce calculateur nécessite la connaissance de plusieurs éléments :

- résidence fiscale du défunt (en France ou à l'étranger),

- des informations sur sa situation (par exemple, s'il a été victime d'une guerre ou d'un attentat terroriste),

- valeur nette du patrimoine, composition des biens hérités (biens hérités moins dettes et montant de la part de l’héritier dans les biens hérités).

Vous pouvez également me contacter pour une consultation, au cours de laquelle je vous ferai un relevé de succession, calculerai la part de chaque héritier et le montant de l'impôt.

Inscrivez-vous pour une consultation

Droits de succession entre époux Pacs : exonération

Exonération des droits de succession pour le conjoint survivant

Pour toute succession ouverte à compter du 22 août 2007, le conjoint survivant du défunt bénéficie d'une exonération totale des droits de succession.

Cela s'applique aux conjoints survivants, ainsi qu'aux partenaires civils solidaires (Pacs), à condition que ces derniers aient fait un testament. Si ce n'est pas le cas, le partenaire du Pacs sera considéré comme un tiers et devra payer des droits de succession au taux 60% comme s'il n'avait aucun lien de parenté avec la famille du défunt.

Conditions de libération entre frères et sœurs

L'exonération des droits de succession est également accessible aux frères et sœurs qui répondent aux critères très suivants :

- Être âgé de plus de 50 ans au moment de la succession ou souffrir d'une maladie l'empêchant de travailler.

- A vécu avec le défunt au cours des cinq dernières années.

- Non marié ou légalement séparé au moment de l’ouverture de la succession.

Note. Les bénéficiaires de l'exonération doivent fournir toutes les pièces justificatives et informations nécessaires pour justifier leur position.

Par ailleurs, les biens des victimes d'attentats terroristes ou de guerre, des militaires, des pompiers, des policiers, des gendarmes et des douaniers sont exonérés de la taxe.

Droits de succession : héritiers directs et autres avantages

En cas de succession, l'impôt est calculé sur la part imposable de chaque héritier. Comme vu plus haut, l’avantage fiscal est intégral pour les conjoints et les pacsés. Toutefois, une exonération partielle d’impôt existe également dans d’autres cas :

- En ligne directe, c'est-à-dire entre un parent et son enfant ou, à l'inverse, entre un fils/fille et son père/mère, le montant hors taxes est de 100 000 euros.

- Entre fratries, cette déduction fiscale atteint 15 932 €.

- Pour un neveu ou une nièce, il tombe à 7 967 €.

- Enfin, pour les petits-enfants, arrière-petits-enfants ou les tiers comme un partenaire PACS, la prestation est limitée à 1 594 €.

Si l'héritier est invalide, un montant de déduction supplémentaire de 159.325 euros s'ajoute aux déductions accordées en raison de son lien de parenté avec le défunt.

Si le défunt résidait en France, tous ses biens sont soumis aux droits de succession. En revanche, si l'héritier réside hors de France, seuls les biens situés en France sont imposés.

Outre la qualité du défunt et du bénéficiaire, la nature des biens transférés est prise en compte. Sont notamment exonérés de droits de succession :

- transfert de rente viagère (réversions de rentes viagères) entre conjoints ou parents en ligne droite,

- les œuvres d'art, objets de collection, etc., donnés à l'État avec son accord,

- bâtiments inscrits au registre des monuments historiques.

Une exonération partielle est disponible pour les biens forestiers ou agricoles (maximum 75%) ou les actions ou participations dans des sociétés exerçant des services industriels, commerciaux, artisanaux, agricoles ou de conseil - jusqu'à 75%.

Assurance vie (Assurance Vie) et droits de succession

L'Assurance Vie n'est pas incluse dans la succession

Les versements d'Assurance Vie du défunt ne font pas partie de sa succession à son décès. Ainsi, ces contrats ne sont pas pris en compte dans sa succession pour le calcul des droits de succession dus aux héritiers. Il n’est donc pas nécessaire de les inclure dans la déclaration de succession présentée au fisc.

La seule exception à ce principe est l'absence de clause bénéficiaire et donc de bénéficiaire désigné en cas de décès, l'assurance vie s'ajoute à la succession et est soumise aux droits de succession à ce titre.

Fiscalité de l'Assurance Vie en cas de décès

L'Assurance Vie n'est en principe pas soumise aux droits de succession : elle est soumise à d'autres impôts en cas de décès de l'assuré, prévus à l'article 990 I du code général des impôts (CGI), pour les cotisations versées jusqu'à 70 ans de âge.

Conformément à l'article 757 B du CGI, seules les sommes versées par le souscripteur après son 70ème anniversaire au titre d'un contrat d'Assurance Vie conclu après le 20 novembre 1991 sont soumises aux droits de succession, diminuées de 30 500 € pour l'ensemble des bénéficiaires du contrat (déduction commune à tous les bénéficiaires). . Ainsi, seule une partie des versements dépassant cet abattement est soumise aux droits de succession (primes versées hors plus-values et intérêts).

Barème des droits de succession

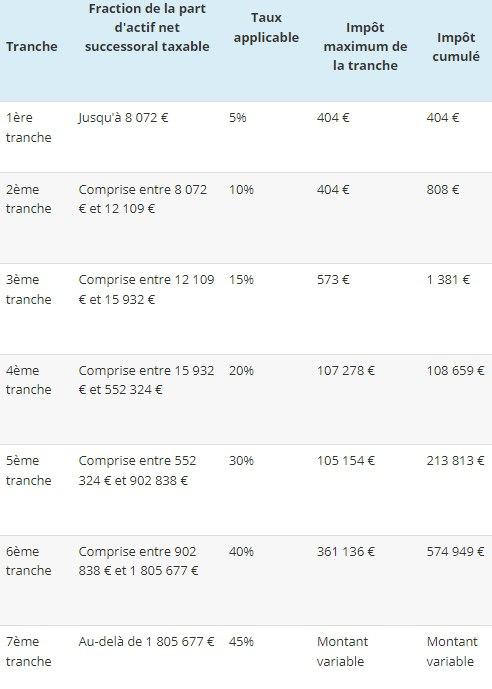

Le montant imposable après déductions est soumis à un barème progressif en fonction du lien de parenté avec le défunt.

Barème pour les héritiers en ligne droite.

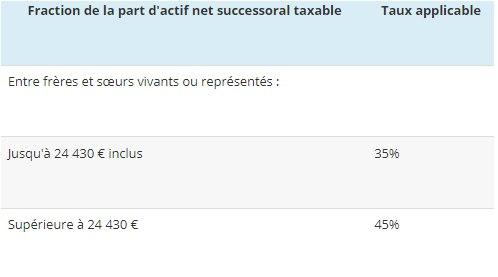

Entre frères et sœurs, le barème est le suivant :

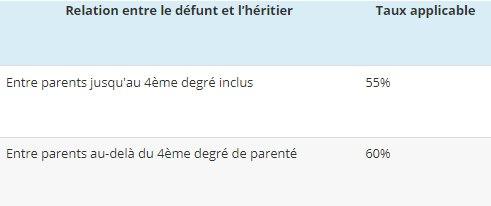

Entre tiers ou parents éloignés, les droits de succession sont établis de la manière suivante :

Source article 777 du CGI.

Comment éviter ou réduire les droits de succession ?

Si vous disposez d’un patrimoine imposable, il est impossible d’éviter de payer des droits de succession. Il existe cependant de nombreuses façons légales de réduire le montant en vue du transfert d’actifs. Cela signifie que la famille doit calculer les droits de succession futurs afin de savoir à quoi s'attendre et de pouvoir anticiper lors des démarches appropriées. La fiscalité est mieux maîtrisée lorsqu’on se prépare à transmettre un héritage que lorsqu’on l’endure.

Voici des exemples de mesures à prendre pour réduire les droits de succession (liste non exhaustive) :

- Se marier, lorsque vous vivez ensemble : le mariage permet au conjoint survivant d'être exonéré des droits de succession, tandis que le concubin n'est pas considéré comme faisant partie de la famille, même si le couple a des enfants ! Conséquence: sa part de succession est imposée au taux de 60% au-delà de 1 594 € de patrimoine reçu (montant de la déduction fiscale).

- Offrez un cadeau à vos enfants: Une donation faite il y a plus de 15 ans n'est pas prise en compte pour le calcul des droits de succession. L'efficacité fiscale d'une donation peut être optimisée en faisant don uniquement du titre de propriété.

- Souscrire une entente Assurance Vie avant 70 ans: Une Assurance Vie ouverte avant 70 ans est exonérée de droits de succession, les sommes transférées bénéficient d'un régime fiscal favorable (déduction de 152 500 euros par bénéficiaire).

- Offrez des cadeaux traditionnels: Pour une occasion spéciale comme une naissance, un anniversaire, un baptême, un mariage ou une remise des diplômes - un cadeau pour un enfant ou un petit-enfant. Attention, la valeur de la donation ou le montant d'argent doit être proportionné pour chacun des héritiers.

- Investissements en forêt: Sous certaines conditions, les forêts sont exonérées de droits de succession à hauteur de 75% de leur valeur.

- Conclure Pacte Dutreil : Sous certaines conditions, la valeur de l'entreprise transmise à ses enfants peut être réduite des trois quarts en prenant une obligation de conservation des titres.

- Faites un don pour votre héritage Si vous êtes héritier : Dans les 6 mois qui suivent son décès, l'héritier peut faire don d'une somme d'argent à un organisme d'intérêt général (association ou fondation) pour bénéficier d'une déduction fiscale égale au montant versé. Cette technique, appelée donation par succession (prévue par l'article 788 CGI), permet de réduire sa part imposable tout en favorisant une bonne cause.

Attention cependant : la fiscalité ne doit pas être le seul moteur de la décision de transfert de patrimoine, vous devez tenir compte de vos propres objectifs, des besoins probables des personnes à qui vous transférez et vous conformer à un ensemble spécifique de règles civiles et fiscales.

Source https://www.toutsurmesfinances.com/patrimoine/a/droits-de-succession-calcul-exoneration-bareme